Page 932 - 《混合所有制改革法律法规政策汇编》

P. 932

第三篇 国企改革“1+N"政策体系之“N”

金不影响企业实施股权和分红激励,但在具体计算“近 3 年税后利

润累计形成的净资产增值额”有关财务指标时,要扣除企业获得的财

政专项补助资金,即计算采用的指标必须是企业通过自身经营发展

实现盈利。

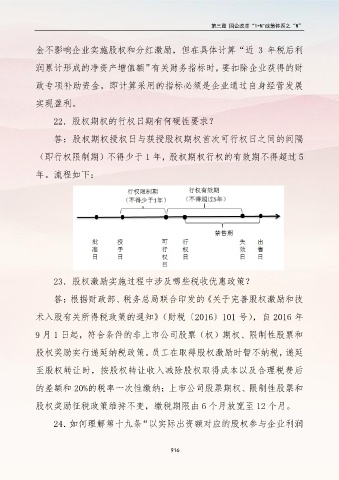

22.股权期权的行权日期有何硬性要求?

答:股权期权授权日与获授股权期权首次可行权日之间的间隔

(即行权限制期)不得少于 1 年,股权期权行权的有效期不得超过 5

年。流程如下:

23.股权激励实施过程中涉及哪些税收优惠政策?

答:根据财政部、税务总局联合印发的《关于完善股权激励和技

术入股有关所得税政策的通知》(财税〔2016〕101 号),自 2016 年

9 月 1 日起,符合条件的非上市公司股票(权)期权、限制性股票和

股权奖励实行递延纳税政策。员工在取得股权激励时暂不纳税,递延

至股权转让时,按股权转让收入减除股权取得成本以及合理税费后

的差额和 20%的税率一次性缴纳;上市公司股票期权、限制性股票和

股权奖励征税政策维持不变,缴税期限由 6 个月放宽至 12 个月。

24.如何理解第十九条“以实际出资额对应的股权参与企业利润

916